前回week22では、稼いだお金をできるだけ多く残すために海外に会社を作る選択肢があるという勉強をしました。何度も強調されていますが、大事なのはいくら稼いだかではなくいくら手元に残したかです。今回は、銀行預金と投資の話から、給料をどのように管理していくかを学んでいきます。

手元に多くのお金がない時から、この運用スキルを学んで身につける必要があります。少額であっても正しく運用ができていないと、稼いで多額を運用できるわけがないからです。このスキルはすぐに実践できます。今月の給料の使い方から変えていきましょう。

| この記事で学べること ・銀行預金の正しい理解 ・投資は本当にリスクが高いものなのか ・給料の管理の仕方 ・毎月の貯蓄額を2倍にする方法 |

貯金をすると貧乏になる

お金を増やしたいと考えた時に、真っ先に浮かぶのが「貯金」の人は多いと思います。コツコツ貯金をしていくことでお金が増えていくというのは当たり前ですよね。

しかし竹花さんは「貯金をすると貧乏になる」と言います。僕は初めはこれを全く理解することができませんでした。しかし、銀行預金について正しく理解すると、この言葉の意味が理解できました。

銀行に預けておけば確実にお金は貯まっていく。この考えは、正しくもあり正しくないのです。

銀行預金

この言葉を理解していくために、まずは銀行の構造を見ていきましょう。

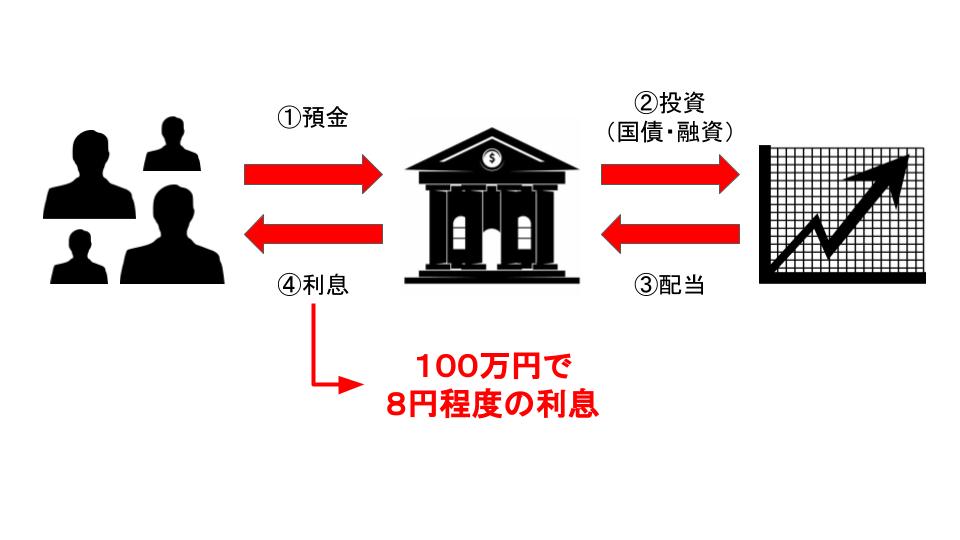

銀行にお金を預けると銀行が集まったお金で国債を買ったり融資をして、入った配当の中から利息をプラスして自分たちの手元に、お金をATMから「引き出す」形で入ってきます。

銀行にお金を預けた場合、利息が0,001%ほどの利息で100万円預けてやっと8円増えて返ってきます。かなりの少額ですが、これも1つの投資と呼ぶことができます。なので銀行預金のことを間接投資、間接金融ともいいます。

貯金をしなさい!とよく言われますが、貯金をしてもお金はほとんど増えないのが現実です。ならば、間接ではなく直接投資をするべきだという考えになるはずですが、銀行にお金を置いておけば増えないけど安全!だという理由でとりあえず銀行預金をしている人が多いのです。

ここで1つ考えてみてほしいのですが、銀行預金は本当に安全なのでしょうか。考えてみたことはありますか?

まず、銀行のメリットとと呼ばれるものを見ていきます。

- 金利がついて必ず増える

- 元本保証がされている

- いつでも引き出せる

- 安全に保管ができる

このようなメリットが浮かんでくると思います。1つ1つ見ていきます。

金利がついて必ず増える?

投資では、投資額が増えるかはわかりません。それに比べて預金では、100万円で8円の利息が生まれるので少額ですが、増えているのは事実です。しかし、預金を引き出す時に手数料を必ず払っています。預金で増える額と手数料を比較した時すると、手数料の方が大きいことがほとんどです。そう考えると、預金額よりも減って手元に返ってきます。

元本保証がされている?

投資では、投資金額の元本が保証されていません。5000万投資したとしても3000万しか返ってこないことだってあります。しかし、銀行預金でも必ずしも元本が保証されているわけではありません。

銀行がもし潰れた場合、1000万までしか元本は保証されないのです。もし、年収が上がっていって貯金額が1000万よりも増えていっても銀行が潰れてしまったら1000万までしか手元に残りません。銀行員もリストラされ銀行の経営が厳しいというニュースが飛び交う時代に銀行が必ずしも安全だという根拠はないのです。

いつでも引き出せる?

投資では、お金を必要な時に引き出すことができない場合が多いと言われています。1年3年10年は、投資金に手をつけられないことはあります。

しかし、銀行の預金もいつ引き出せなくなるかわかりません。預金封鎖というものは珍しいものではないのです。債務があまりにも膨れ上がっている現在の日本で、政府が国民の資産を把握して、資産税という名の税金を強制的に集めるために預金封鎖が起こることもあり得ると言われています。

お金がいつでも引き出せるというのも、正しくはありません。

安全に保管ができる?

仮想通貨が出てきたり、トランプ大統領の発言でお金の価値が揺れ動く今、1つの通貨を持っていることが安全だとは言えません。100円のパンが明日には1000円になることだってあり得るのです。

お金の価値は日々変動しているので、1つの通貨だけしか持っていないのは危険なのです。

預金と投資どっちが良い?

預金について、理解が深まったところで預金と投資の2つを整理してみます。

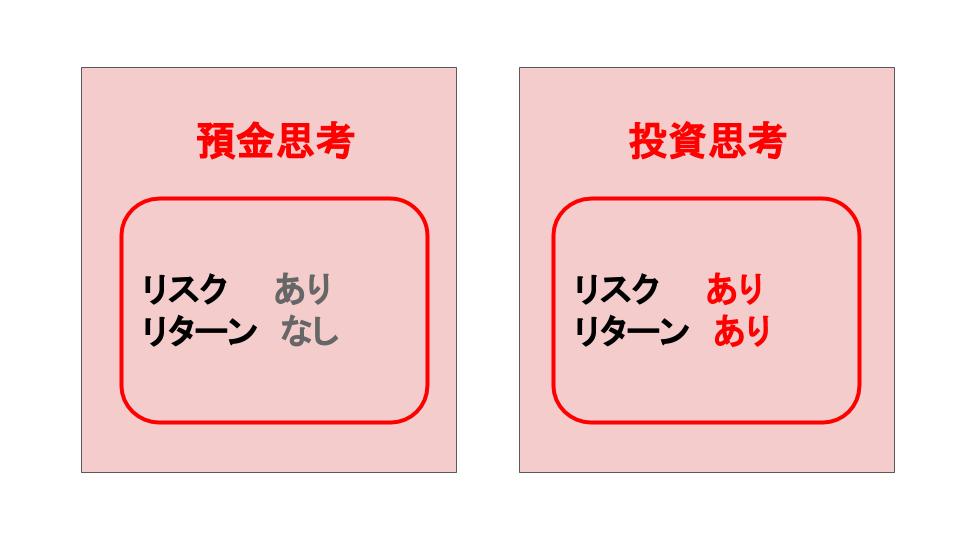

預金は、お金が減るリスクがありますがリターンはありません。一方投資は、リスクもありますがリターンもあるのです。

この2つを天秤にかけた時にどちらを行なっていくことが資産運用に良いでしょうか。このように考えると、投資をしない方が危ないと思えると思います。今の時代は、投資をする選択肢以外あってはいけないのです。

「貯金をすると貧乏になる」というのは、このようなことを示しています。貯金をしても増えないのです。お金が減っていくのに増えないので貧乏になっていくということです。

自分のお金のマネージメント

投資の選択肢しか持ってはいけないということがわかりました。

しかし、そもそも貯金するにも投資をするにもそのお金がないと何もできません。給料が入ってから、そのお金をどのようにしてマネージメントしていくかがまずは重要です。お金の管理の仕方を考えていきます。

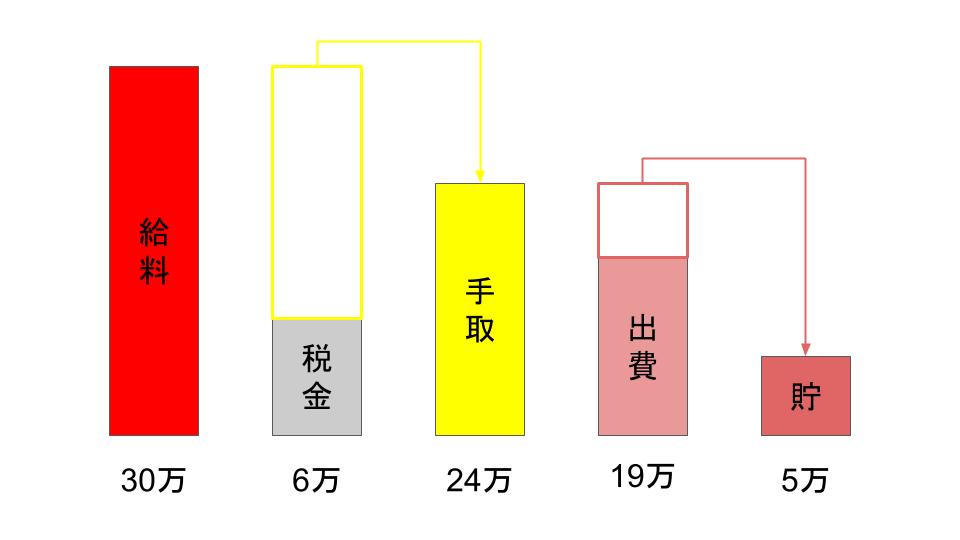

月収が30万円で手取りが24万円の人の例で考えていきます。給料が入ったらまずは下のようなライフポートフォリオを作ります。

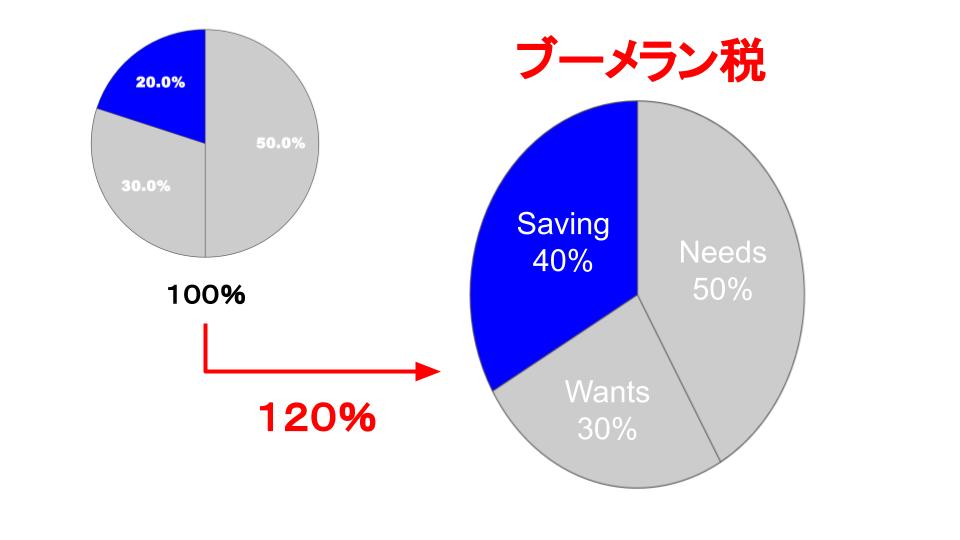

Needs、Wants、Savingの3つにカテゴリー分けをします。

| 50% – Needs(12万円) ・家賃 ・光熱費 ・食費 ・通信費 ・燃料費 ・養育費 etc…. |

| 30% – Wants(7万円) ・娯楽費 ・外食費用 ・デート費用 etc… |

| 20% – Saving(5万円) ・貯金 ・投資 |

この設定ができていないと気づいたらお金がなくなっていて、消費者金融からお金を借りないとやっていけなくなってしまいます。給料が入った段階で自分のお金を設定します。

月々の投資額を増やす方法

ポートフォリオを作った後「毎月の貯金、投資額が少ないな。もうちょっと増やすには、Wantsを減らして我慢した生活をしなくちゃいけないな」と考えることがあると思います。

しかし、Wantsを減らさないでSavingを増やす方法があるのです。

これをブーメラン税といって、収入が100%から120%になるのです。増えた分を貯金・投資に回すことができます。

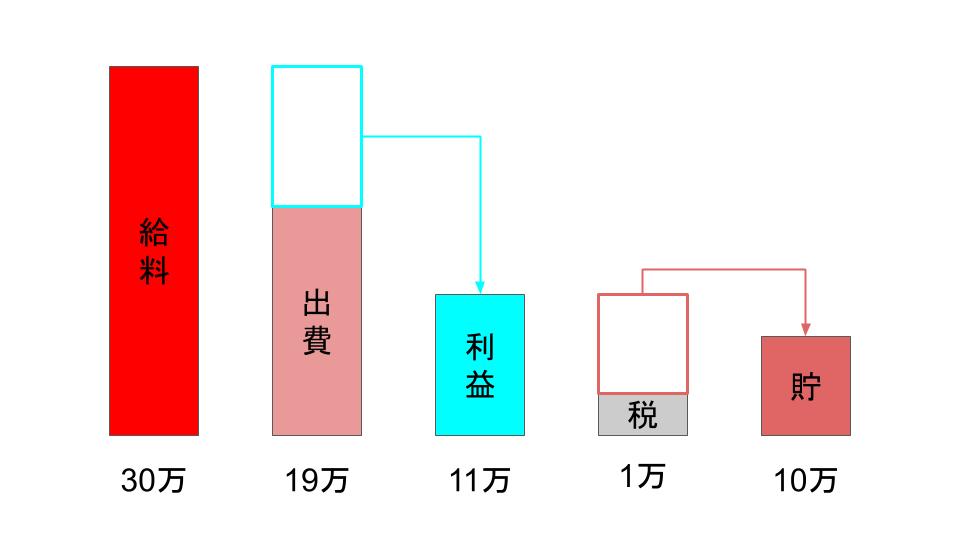

先ほどのポートフォリオの続きで考えて、普通のサラリーマンの場合このようになります。

しかし、サラリーマンをしながら副業で個人事業主になった場合このようになります。

個人事業主というのは、「給料から仕事のために使ったお金」は経費として扱われて、そこからは課税がされません。仕事のために使ったお金とは、幅広く適応することができて、仕事もミーティングのための外食も経費になりますし、自宅を会社の事務所としても使用している場合、その1部を経費にすることもできます。

給料から経費を引いた額にのみ税金がかかるので、この人の場合11万円に課税されます。よって月の税金は1万円となり、サラリーマンに比べて倍の10万円毎月投資や貯金をすることができます。

個人事業主の場合、税金を毎月給料から給料の全額が所得だった場合で先に納税して、年度末に確定申告で経費を申請し、多く払った分の税金が還付金として返ってきます。まとめて確定申告後に税金が戻ってくるので、お金が増えたと感じれるのは、毎月ではありませんが、手元に残る額は確実に増えることになります。

月に5万円の差があるとすると、1年で60万円も違います。長い目で考えると数百数千万単位で変わるので、個人事業主になることは不可欠なことだと言えるでしょう。

まとめ

毎月の給料をどのように管理して、貯金を増やし投資にお金を回していくかを学びました。個人事業主になることで、手取りを増やすというのは合法的な方法です。

「税金は無知の罰金」という言葉もあり、知ると知らないとでは生涯で大きな差になってきます。税法上のルールを最大限に活用していきましょう。

| ・銀行預金は安全ではない |

| ・投資より預金の方がリスクが大きくリターンもない |

| ・毎月給料の20%ほどを貯蓄や投資に回す |

| ・個人事業主になり税法上のルールを最大限に活用して手取りを増やす |