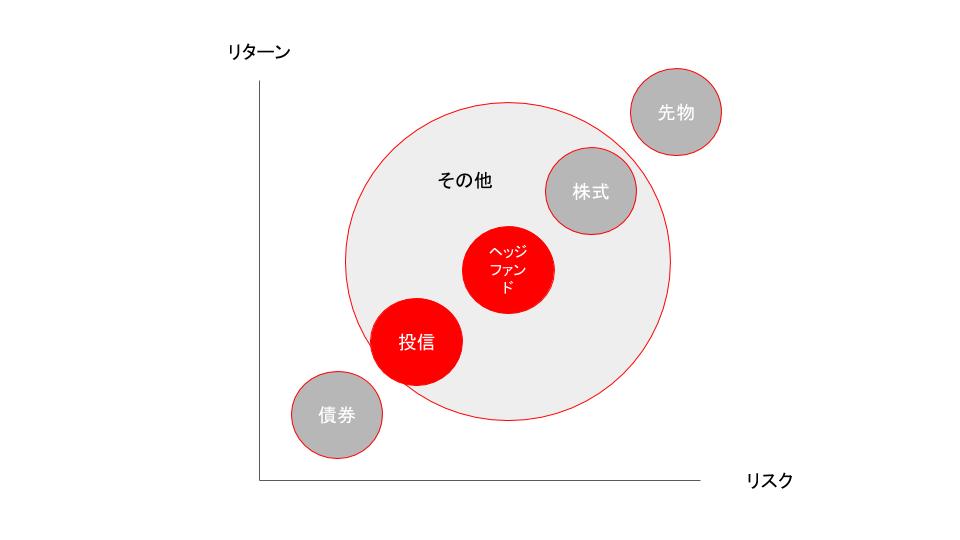

前回の「債券」に続いて今回は「投資信託」「ヘッジファンド」について学んでいきます。

投資信託について学んでいくと「知識がなくてもプロが運用してくれるから安心」と思う人が多いと思います。しかし、しっかりと投資信託の実態をつかんだ上で投資をしないと失敗してしまいます。ネットやいろいろなところで「投資信託は良い」と思った人ほどこの記事を最後まで読むことをお勧めします。

「投資信託」と「ヘッジファンド」についてもしっかりと学んでいきましょう。

| この記事から学べること ・投資信託のメリットデメリット ・投資信託でどのくらい利益が出るのか ・日本とアメリカの投資比較 ・ヘッジファンドについて |

目次

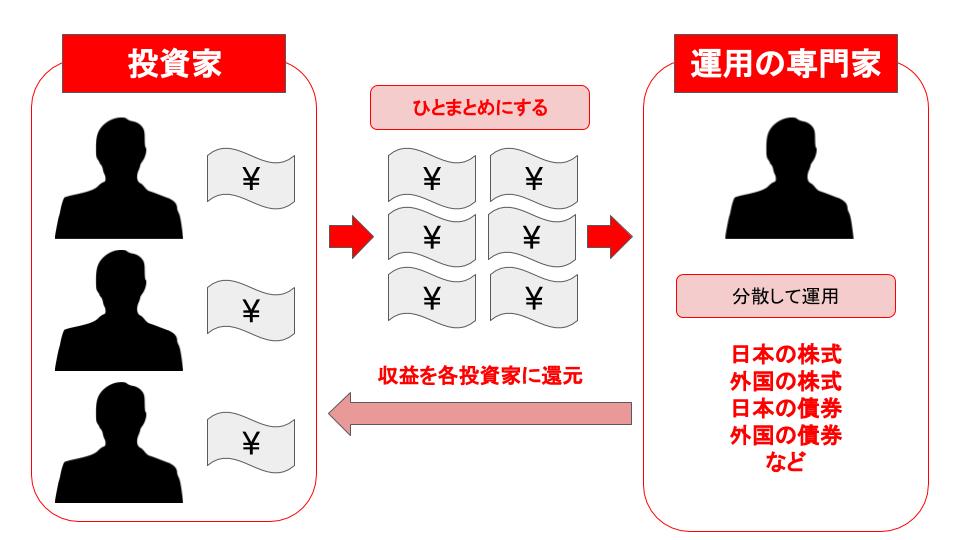

投資信託とは

投資信託とは、投資家達からお金を集めてひとまとまりにして、そのお金を投資のプロ達が国内外の株式や債券にリスク分担しながら投資をすることです。そこで出た配当を投資家達に分配していくという仕組みです

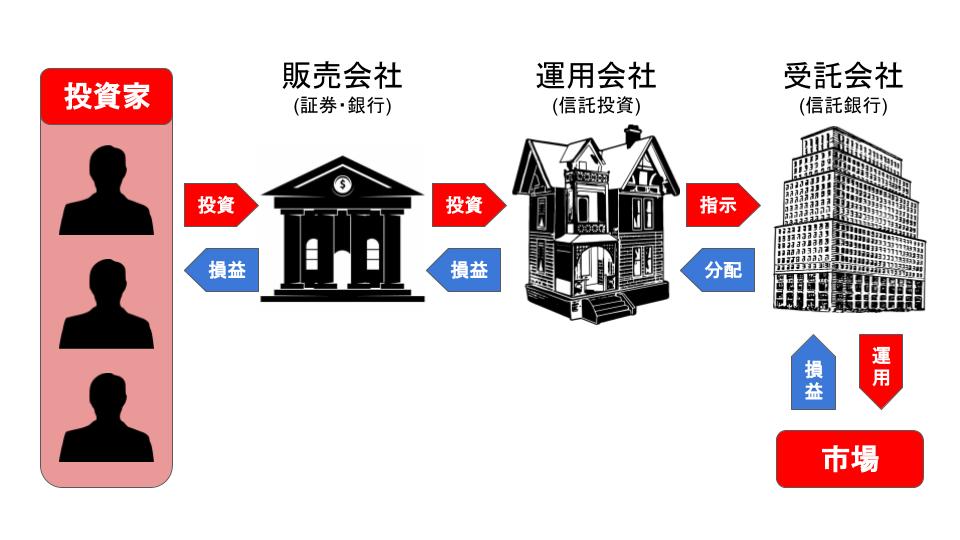

投資信託の全体像

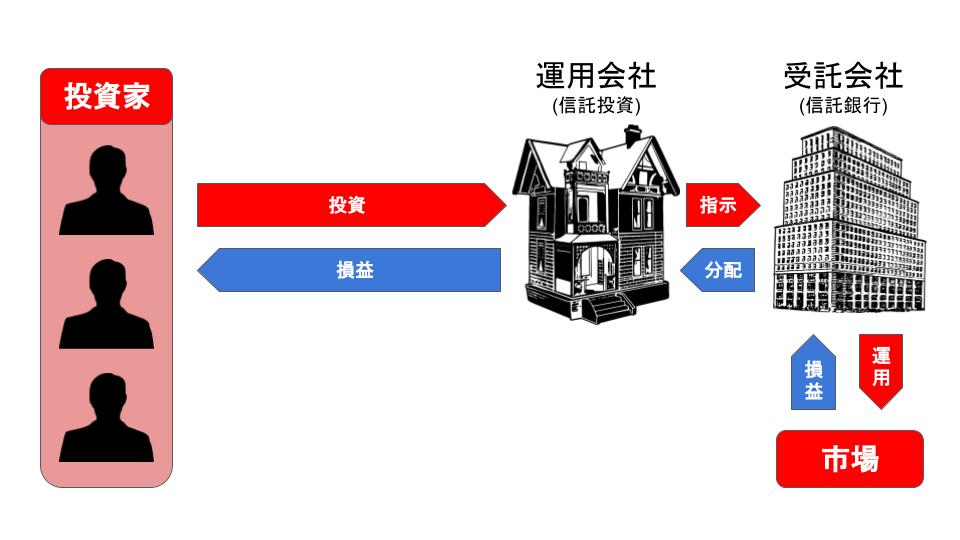

投資信託をする時の流れは上記のようになります。投資家は販売会社という証券会社や銀行から投資信託の商品を購入します。販売会社は運用会社に信託投資という形で集まったお金を投資します。そして運用会社は受託会社に「このように投資をしろ」と指示を出します。指示にそって受託会社は株式市場や債券市場でお金を運用していきます。

運用によって出た損益を分配していき投資家の手元に返ってきます。図を見てわかるようにいくつもの会社を経てやっと投資の運用が行われている事がわかります。

投資信託のメリット

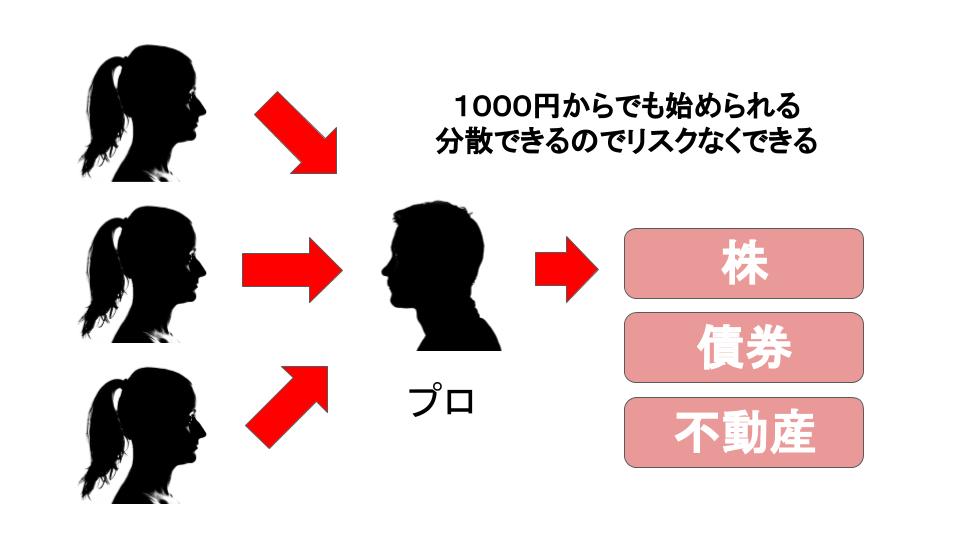

投資信託のメリットは、知識がなくても簡単に投資ができて、さらにリスク分散をプロの投資家達がやってくれる点です。

投資信託は少額から投資ができますし、投資の鉄則であるリスク分散もプロがやってくれます。投資先を多数持ってリスク分散をすることは手間がかかるので、代わって行ってくれる投資信託は魅力的なものです。

リスク分散のために投資信託は適していると言われています。

投資信託のデメリット

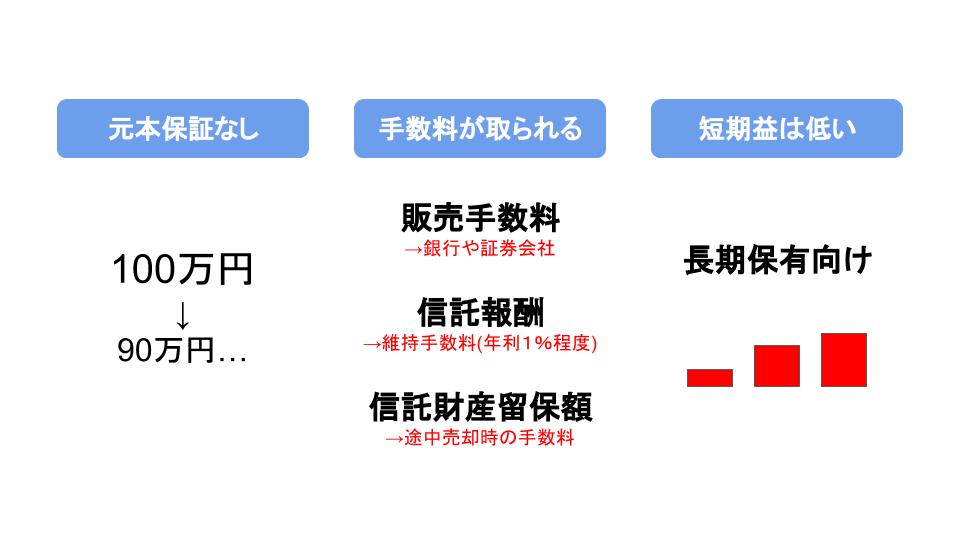

投資信託のデメリットは上記の3つです。

先ほど言った、元本保証がないことや信託商品の購入から運用までにいくつもの会社を仲介することで多くの手数料が取られること、短期での利益は低いことです。

ここで注目するのは、手数料が多く取られてしまうところです。販売手数料、信託報酬、信託財産留保額など多くを払わなければいけません。投資のプロにお願いできてリスク分散もやってくれる投資信託ですが、その反面手数料を多く取られてしまうということは覚えておきましょう。

手数料を多く取られてしまうので、今では販売会社をスキップして直接運用会社から商品を買えるようになっているところもあります。出来るだけ手元に利益を残すために直接買うことが勧められています。

会社が破綻した場合の投資額は?

多くの会社を仲介する事がわかりました。次にもし仲介している会社が潰れてしまったら投資額はどうなるのか考えてみます。

これらの会社では投資家から集めた預かり金は、他の資金と混同せずに保有するように義務付けられています。そのため販売・運用・受託会社が破綻してしまっても資産は安全だと言われています。

デメリットの解説でも話しましたが、ここで注意するべきなのは、元本は保証されていないという事です。投資なので投資額の増減があるのは当たり前のことです。元本保証がないことは覚えておきましょう。

パッシブ運用とアクティブ運用

投資信託での運用法は大きく2つあります。パッシブ運用とアクティブ運用です。

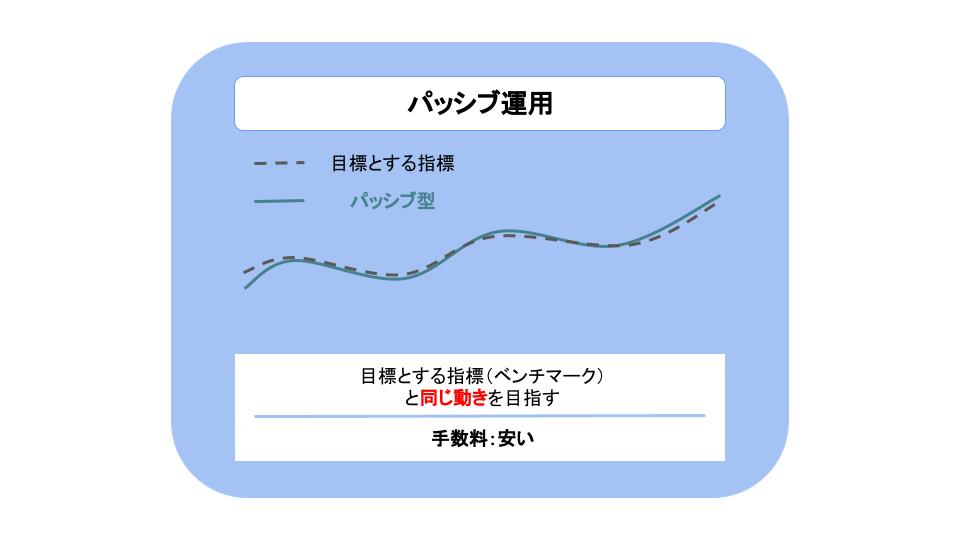

日経平均株価(一部上場企業の約1700社の中の225社の選抜メンバーの平均株価。日本経済新聞社が決めている)を参考に運用していくのがパッシブ運用です。日経平均と同じ動きを目指します。日経平均の株を買えば良意図されていて指標がしっかりとあるため手間が少なく手数料は安いです。

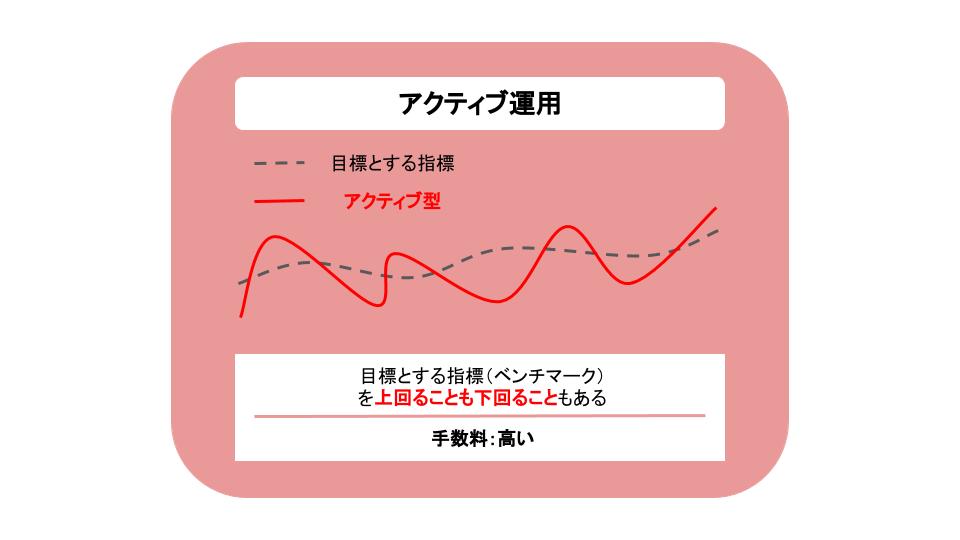

一方で日経平均株価を上回るように運用していくのがアクティブ運用です。株価が高い時に売り、低い時に買うことを繰り返していきます。

常に株価に注目して動向を見守っていく必要があるので手間がかかり手数料は高くなります。

パッシブ運用で投資する

株価が高いところで売って株価が安いところで買うを繰り返すアクティブ運用の方が株で利益が出やすいのではないかというイメージがありますが、実際はそうではありません。過去のデータからアクティブ運用がパッシブ運用に負ける確率の方が高いというこのような統計があります。

日本でもそうですがアメリカでは特に、アクティブ運用が負ける確率が高くなっています。「果報は寝て待て」という言葉があるように投資では頑張ってはいけないのです。

「手間をかけるから勝率が上がりそうで、勝率が上がりそうだから手数料は高くても仕方がない」と思わせて手数料で儲かっている会社はたくさんあります。

手数料が低く、さらに勝率が高いパッシブ運用で投資をしていきましょう。

投資信託の利益

投資信託で得られる利益は次のようなものです。

- キャピタルゲイン

- インカムゲイン単利

- インカムゲイン複利

キャピタルゲイン

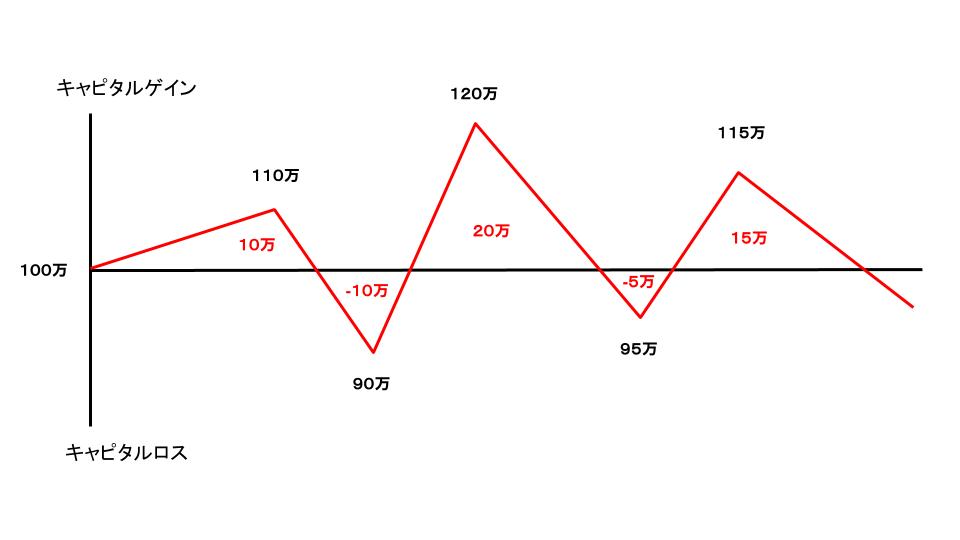

100万円の投資をして110万円に価値が上がった時に売ると10万円の差額がキャピタルゲインになります。反対に90万に価値が落ちてしまっと時に売って差額がマイナス10万円になることをキャピタルロスといいます。

インカムゲイン単利

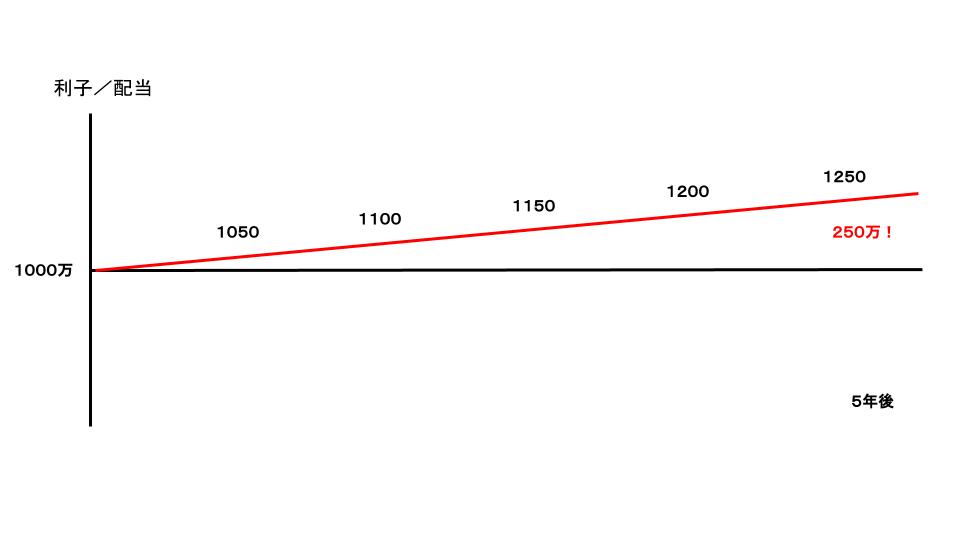

インカムゲインとは持っているだけで利子や配当が増えていくものです。単利5%だと毎年1000万に対しての5%の50万円ずつ増えていきます。上記のような増え方をしていきます。

インカムゲイン複利

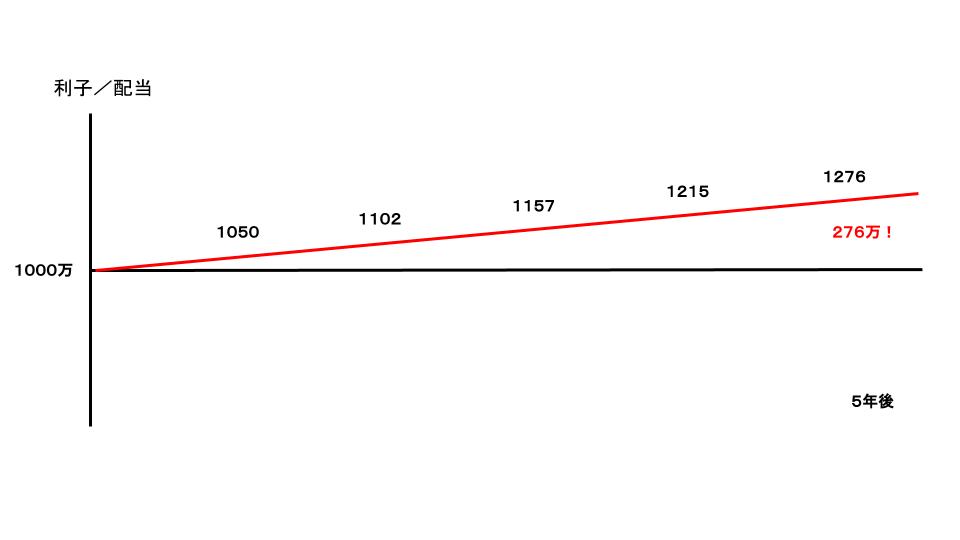

複利5%だと毎年前年の利息によって増えた額にさらに5%の利息がかかって増えていきます。単利に比べて複利の方が利息が高くなっていきます。

投資信託のホント

この記事でこれまで投資信託のメリットや利益の出方などを学んできました。この部分だけを読むと投資信託について良い印象を持った人が多いと思います。

| ・投資信託に任せればプロが運用してくれる ・様々なリスク分散をしてくれる |

しかしこれを信用しきってはいけません。投資信託で投資をしても投資額が減っていく可能性の方が高いのです。

投資信託は日本では儲からない投資だと言われています。

上記の資料は金融庁から出ている公式な資料です。日本とアメリカの販売手数料、報酬手数料を見てみると明らかに日本の方が高いです。

これは日本とアメリカの投資市場の規模の違いからきています。アメリカの市場規模は日本の役22倍です。同じ水でも砂漠で売っているのと街中のコンビニで売っているのでは価値が全く違います。1本100円の水が砂漠では1本1万円になるかもしれません。

日本の市場では、投資商品は砂漠の水なのです。市場が狭い分、値段は高くなります。そして収益率にも大きな差があります。手数料が低い分収益が発生しやすくなっています。

日本とアメリカでの投資比較

例えば上記の表を元に日本とアメリカでそれぞれ100万円を投資したとします。

上記のように日本では1年後に投資額よりもリターンが下がってしまいます。逆にアメリカでは投資額から増えています。このように日本で投資をしても儲からないのです。手数料によって投資額よりも少なくなってしまいます。

バナナはどこの国で安く買えるかというとフィリピンです。それと同じ考えで投資信託も市場が大きなところで買うべきです。投資信託の場合、アメリカやシンガポール、香港などの市場が大きいと言われています。

ヘッジファンドとは

投資信託は、運用方法に制限があり相場が1つの方向にに動いたときのみ利益が出る仕組みのものがほとんどだと言われています。さらに、手数料によって儲けが出にくいという話も先ほどしました。

投資の種類の1つとしてヘッジファンドというものがあります。ヘッジを直訳すると「避ける」という意味で、資産運用においてリスクをできる限り抑えながら利益を追求していく投資とも言えます。

ヘッジファンドは成功報酬型の投資なので、投資信託のように多く手数料を取られることはありません。利益の出方に応じて成功報酬を払うのでリターンがしっかりと受け取れます。

この仕組みによってファンドマネージャーは成功するため(利益を出すため)に必死に情報を集めたり作業を行います。投資信託のパッシブ運用のように手間をかけないのに手数料だけもらうといったことはありません。

| ヘッジファンド→情報量と作業量が多い |

投資信託は公募投信といって一般募集されますが、ヘッジファンドは私募投信といって限られた人のみが出資して運用するファンドが多いと言われています。さらに最低出資額も高いと言われているので、様々な投資によって資金が集まった時にヘッジファンドへ投資するという選択肢が良いかもしれません。

まとめ

| ・投資信託では、投資家たちから集めたお金をプロが運用してくれる |

| ・日本では手数料を多く取られるため投資信託はオススメされていない |

| ・投資信託を始めるなら手数料が低い海外でやるべき |

| ・最低投資額は高いがヘッジファンドでは成功報酬型のためリターンが大きく得られる |